作者:朱宁,师从诺贝尔经济学奖得主罗伯特·席勒,上海交通大学上海高级金融学院副院长,耶鲁大学国际金融中心研究员

席勒教授因为自己对于行为金融的研究获得了2013年的诺贝尔经济学奖,这里我想强调一点的是,席勒教授是和另外两位——芝加哥大学的金融学教授,尤金法玛教授和拉尔斯汉森教授三个人一起分享,这很可能是诺贝尔经济学奖颁发四十年以来第一次两位持有完全相反的学术态度的学者分享同一年的诺贝尔经济学奖。

因为可能学过金融的同学都学过有效市场假说,法玛教授在六十年代就提出了有效市场假说。而席勒教授直到八十年代才提出了作为整个行为金融奠基的研究,也就是下面要为大家介绍的一个研究。

我觉得我们中国学界对诺贝尔奖都有非常强的情节,我和我的同学沟通的时候就说,其实的诺贝尔奖不是那么复杂,席勒教授就是因为画了一幅图得了诺奖。那么这幅图讲了什么呢?

他基本上讲了过去一百多年美国资本市场真实的市场波动,也就是我们看到的这条实线。以及市场的基本面的价值,就是用市场的盈利水平乘以市场平均市盈率就是他所谓市场的基本面价值。

所得到的一个结论奠定了整个行为金融学的一个基础,也就是最近一年大家在整个上证A股所亲身经历感受到的,就是我们的基本面出现了波动,我们的经济出现了波动但是远远不足以大到解释我们过去六个月在上证A股市场所产生的波动。

所以席勒教授想在三十年前想要了解,为什么资本市场价格的变化要远远超出资本市场基本面变化的趋势。那么从各种传统的估值理论也好,有效市场假说也好,公司金融理论也好,都很难解释这个现象。那么为什么可以用行为金融来解释呢?因为我们从以前传统的新古典的完全理性的假说里面无法解释这个现象。

从我九十年代在耶鲁大学学习以来,我觉得过去短短20年里,行为金融在整个金融领域产生的影响力,在整个实践者心中的地位都获得了非常高速的发展。

我可以毫不遮掩地和大家讲,就在十五年前,2000年的时候我们在美国开行为金融和行为经济研讨会得时候,每次开会的人都是固定的三十个人,这三十个人都认为自己肩负着一个新的研究领域的使命,所以是在这种使命的驱使下,我们推动了行为金融非常大的发展。

对行为金融来说,它研究的一个很重要的领域就是泡沫,泡沫是一个非常有趣非常重要也是非常难以理解的一个领域。按照哈佛大学经济史学家金德尔伯格教授的说法,泡沫就是从基本面上来看不健全的商业事业,同时往往伴随着高度的投机性,价格上涨是因为投机者不断买入相信价格不断上涨。

每次在高金学院讲授行为金融的时候是四天的课程,我想要把四天的课程压缩到一个小时里面,我的挑战还是蛮大的。我会给大家介绍人类金融史上第一次金融泡沫。就是在荷兰这个第一个全球金融中心所爆发的郁金香的狂热。

在郁金香泡沫的顶端大家可以看到一颗最受大家追捧的种子可以卖到六千荷兰盾,而当时在阿姆斯特丹市中心的小型联排别墅的平均价格是三百荷兰盾,也就是说一颗郁金香的种子可以买二十个CBD的联排别墅。如果我们以上海CBD或者北京CBD的联排别墅的价格乘以二十的话我们就可以估计一下那个郁金香的种子在今天可以卖到一个什么样的价格。

那么怎么可能一个郁金香的种子可以涨到这么一个程度?我看很多嘉宾都很年轻,我在我小的时候我听说在吉林搞过一次君子兰的泡沫,一株君子兰当时可以卖到一百万,当时一百万现在轻轻松松就相当于一个亿。

那么一株花怎么可能获得这么高的市场追捧?或者说我们的股票怎么可能受到这么多的市场追捧?我们某些地区的房地产怎么可能会有这么高的估值水平?这是我们在泡沫或者说是行为金融里面非常感兴趣的一个研究领域。

在一九八七年出版的一本历史书里面,这本书叫做《富人的尴尬》,说在郁金香泡沫最顶端的时候,一颗郁金香可以给卖者换回来两马车的小麦,四马车的黑麦,四条肥牛,八头猪,十二头羊,两牛头的葡萄酒,四吨黄油,一千磅的奶酪,一张床一件衣服和一个大酒杯。

这些都反应出了资产或者商品的价格可以如此大地背离它的基本面。不出大家的意料,这些郁金香在一年以后,很多的价格下跌百分之九十五,百分之九十九,只剩到原来顶峰价格的百分之五甚至百分之一。

为什么会出现这种泡沫,为什么这种泡沫在不断发生,这是我们行为金融关注的一个领域,这是很难通过传统的新古典的经济理论和金融理论来解释的。为什么在整个时期,所有的市场参与者,所有的政策制订者都像被催眠或者被洗脑了一样?

如果你对任何一个身处泡沫的人说,你觉得我们是不是身处泡沫,你得到的回答一定是否定。我在很多专栏中写道,泡沫有趣的地方正是在于所有身处泡沫的人都认为这不是一个泡沫。如果他认为是一个泡沫,那么他就会卖出,他卖出,价格就不会继续上涨,不会继续上涨,泡沫就会破灭。

我们看见荷兰出现过郁金香的泡沫,在英国取代荷兰成为全球经济和金融的霸主的时候曾经出现过南海泡沫。南海泡沫就不给大家介绍过多的信息,只提一点,人类历史上最伟大的物理学家之一,英国的艾萨克牛顿爵士,在南海泡沫初期赚了大钱,之后又在整个泡沫破灭的时候,把全部的身价全部都赔了进去。他在赔钱之后说了一句话,“我能够预测天体之间的距离,但我无法预测人心的狂热。”

在此之后英国在十九世纪,1845到1846年曾经出现过一次非常严重的英国铁路泡沫,这个铁路泡沫的一个结果就是英国仍然是这个世界上铁路密度最大的国家。在我们修建高铁之前,英国全国的铁路长度相当于我们国家全国的铁路长度。

那么最近的有日本的房地产泡沫,大家可以猜猜在日本房地产泡沫顶端的时候,东京最繁华的银座地区最优质的写字楼一平米卖到什么价钱?十万,二十万,五十万,一百万?一百万是正确答案,单位是美元。所以看起来我们中国地产商还有很大希望对不对。

那么当年卖一百万一平米的房地产现在卖多少钱?去掉两个零,一万,这就是泡沫。但是身处泡沫之中,所有日本居民,所有日本投资者,所有基金经理,没有人会认为这是泡沫。不但没有人认为这是泡沫,而且大家会认为日本会统治全世界,日本会买下全世界最主要的资产,最抢手的房产。

我们中国也有一个很有趣的现象,就是05年到07年中国的权证市场,比较有经验的投资者可能会记得当时的权证市场,出现过一只权证下午就要到期了,上午还能炒到两三块钱的价位,而且一天的换手率可以达到十倍——在同一天里面持有这个权证的投资者换了十遍,虽然很多人都知道这个权证在今天下午收盘的时候一分钱都不值。所以大家根本无视资产的基本面,而只看一个击鼓传花的投资心理——只要价格上涨,价格就会继续上涨。

国内上一次泡沫在08年,全球领域上一次泡沫是互联网泡沫,再往前走八年美国曾经出现过存款贷款银行的泡沫。我们发现在人类过去两三百年的金融历史的发展过程中,泡沫发生的频率不是降低了而是升高了。在这里作一个宣传,在今年十月份会出一本我的新书叫做《刚性泡沫》,我会在这本书里面解释为什么在全球领域泡沫发生的频率越来越高了而不是越来越低了。

第一,对于任何一个泡沫能够形成泡沫必须要有一个新事物,要有一个新寄托,要有一个新经济。郁金香是一个整个欧洲都没有见过的花,蒸汽机是一个改变人类经济社会进程的一个重大发明,互联网带领了人类整个生产方式生活方式的改变。只有新概念新理念新产品,才有不确定性,才有炒作的空间。

第二,任何一次泡沫都离不开天量的流动性。这点我不用给大家解释,我们的货币供应量是美国的百分之一百三十,是全国货币供应量最大的国家。

第四,缺乏经验的投资者,我们看到无论是荷兰,无论是英国,无论是美国,无论是日本,无论是迪拜,任何一个新兴市场,在取代旧经济成为世界金融霸主的时候往往会经历一次或者几次金融或者经济泡沫,很大程度上是因为在这个经济体上存在很多年轻有财富又有很强的创富心理的投资者。

所以在这里我想给大家解释一下,我们研究行为金融很大程度上是因为我们希望金融学的理论和金融学的实际更紧密的结合。我记得席勒教授每年在美国经济研究局开会的时候都会说,“我认为所有好的金融学都是行为金融学。”

那么他的一个非常好的伙伴,我觉得很可能在今后也会获得诺贝尔经济学奖的芝加哥大学的教授理查德斐乐,前两年在中国出了一本非常好的新书,我也会给大家作一个推荐。斐乐教授说,“我认为行为金融的成功,在于现在已经没有行为金融了,所有的金融研究者和实践者都在采用行为金融的思路进行思考和实践。”

那么为什么经济会出现难以预测和难以解释的非常大的波动,为什么资本市场会出现非常大的,难以解释的波动泡沫和崩盘。金融学在过去五十年的发展很大程度上希望借助于科学,希望借助于数学和物理学,所以有很多很成功的金融学研究者都受过物理学的教育。

前一段时间我翻了美国和奥地利很有名的经济学家哈耶克在当年获得诺贝尔经济学奖后发言,曾经讲到了经济学和自然科学最大的区别在于,在自然科学中我们不需要考虑人的存在,而在社会科学一个很重要的领域恰恰就是人。

所以行为金融学很重要的贡献就是它把心理学、社会科学和传统的金融学的研究领域和思路连接在一起。现在很多心理学家还说我们人类对自己大脑的了解,还不如我们对于外太空和海洋深处的了解。

我希望大家看上面这幅图来判断上面两条黄线那条长一些,正确答案显然是一样长,但很多的观众会认为上面的长一些,有的时候大家认为上面的长一些,但你的大脑马上会告诉你这是因为参照系。

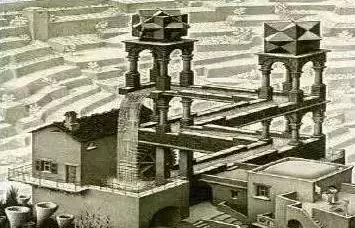

这幅图是荷兰十七世纪非常著名的版画家埃舍尔,大家仔细看一下这幅图大家就会发现有趣的地方在于,在每个阶段你都会发现这幅图非常非常合理,你把所有的信息放在一起你就会发现这幅图是如此荒谬。

这幅图让我想起了前段时间非常非常流行的电影叫做盗梦空间。所以在过去二十年心理学家希望通过大量的实验让大家了解到,人类的认知过程实际上比人类本身了解事物要复杂和难以预测得多。

我们上市公司公报里的很多信息并没有让投资者去买这只股票,很多投资者自己会想出很多让自己觉得这是一个好公司这是一个好股票的信息。

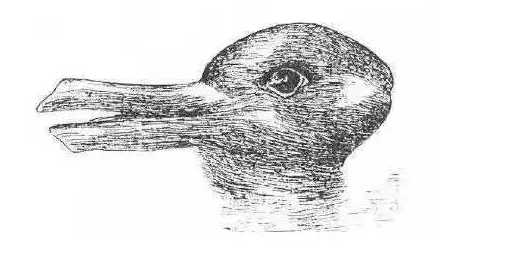

这是一个什么动物?鸭子?兔子?一会是鸭子一会是兔子?那么无论是基金经理也好,还是个人投资者也好,都会有这种经历。早上起床你就想到某只股票很有吸引力,你现在就想买,开盘后跌下去你心里就会想今天就算了,对于完全一样的一个筹码我们的认知可以在一秒钟之后发生一百八十度的改变,这只是我们所说的视觉幻觉里面一点点小小的皮毛。

我用了这么多的案例,就是希望大家认识到,我们人的认知过程是如此的复杂。