跳出法规条文看懂分拆上市

文/新浪财经意见领袖专栏作家 阮超更低的门槛、更多的上市公司,影响绝不仅仅是放开分拆上市这一路径而已,整个A股上市公司并购重组的游戏规则都面临重构。

“双十二“当天,市场翘首以盼的分拆上市政策《上市公司分拆所属子公司境内上市试点若干规定》(以下简称”分拆上市若干规定“)终于正式落地。相比征求意见稿,正式稿大大降低了分拆上市的门槛,更多上市公司得以适用这一规定分拆子公司上市。

更低的门槛、更多的上市公司,影响绝不仅仅是放开分拆上市这一路径而已,整个A股上市公司并购重组的游戏规则都面临重构。

分拆上市的条件

1、上市公司股票境内上市已满3 年。

2、上市公司最近3 个会计年度连续盈利,且最近3 个会计年度扣除按权益享有的拟分拆所属子公司的净利润后,归属于上市公司股东的净利润累计不低于6 亿元人民币(以扣除非经常性损益前后孰低值计算)。

征求意见稿中要求不低于10亿,正式稿门槛大大降低。

3、上市公司最近1 个会计年度合并报表中按权益享有的拟分拆所属子公司的净利润不得超过归属于上市公司股东的净利润的50%;上市公司最近1 个会计年度合并报表中按权益享有的拟分拆所属子公司净资产不得超过归属于上市公司股东的净资产的30%。

4、上市公司不存在资金、资产被控股股东、实际控制人及其关联方占用的情形,或其他损害公司利益的重大关联交易。上市公司及其控股股东、实际控制人最近36 个月内未受到过中国证监会的行政处罚;上市公司及其控股股东、实际控制人最近12 个月内未受到过证券交易所的公开谴责。上市公司最近一年及一期财务会计报告被注册会计师出具无保留意见审计报告。

5、上市公司最近3 个会计年度内发行股份及募集资金投向的业务和资产,不得作为拟分拆所属子公司的主要业务和资产,但拟分拆所属子公司最近3 个会计年度使用募集资金合计不超过其净资产10%的除外;上市公司最近3 个会计年度内通过重大资产重组购买的业务和资产,不得作为拟分拆所属子公司的主要业务和资产。所属子公司主要从事金融业务的,上市公司不得分拆该子公司上市。

6、上市公司董事、高级管理人员及其关联方持有拟分拆所属子公司的股份,合计不得超过所属子公司分拆上市前总股本的10%;上市公司拟分拆所属子公司董事、高级管理人员及其关联方持有拟分拆所属子公司的股份,合计不得超过所属子公司分拆上市前总股本的30%。

相比征求意见稿大大提高了拟分拆子公司董事及高管的持股上限。

7、上市公司应当充分披露并说明:本次分拆有利于上市公司突出主业、增强独立性。本次分拆后,上市公司与拟分拆所属子公司均符合中国证监会、证券交易所关于同业竞争、关联交易的监管要求,且资产、财务、机构方面相互独立,高级管理人员、财务人员不存在交叉任职,独立性方面不存在其他严重缺陷。

交易方案不再以业绩对赌为核心

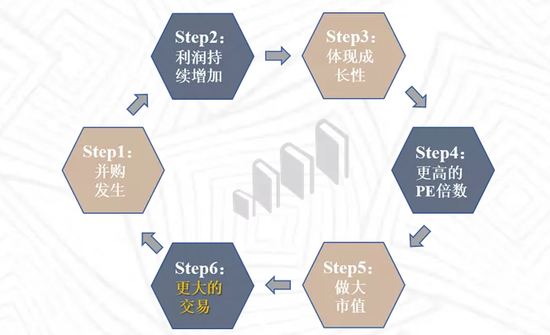

过去几年A股大多数并购重组交易都是没有整合的财务性并购,其底层逻辑是上市公司利用自身高估值(二级市场估值)的优势,用较低的一级市场估值收购利润,将之并表到上市公司体内后体现为高业绩增长,从而推动上市公司估值进一步提升。

我们在《春华与方源资本39亿PIPE投资老百姓,能否复制爱尔眼科的市值长牛》展示过上图。在这一逻辑下,买方本身也希望标的有更高的业绩和增长,而卖方则是希望承诺高业绩获得高估值。因此,买卖双方对于标的业绩的高度关注和共同期待导致业绩对赌成为了整个交易方案的核心。

随后的故事我们也看到了,因为高业绩承诺导致了高估值,又产生了高商誉的问题,后者成为了很多上市公司这些年的噩梦,也导致了当前很多上市公司谈并购、谈商誉而色变。

以业绩对赌为核心的交易方案是有大问题的,最大的问题在于这样的交易中,卖方也即是标的的实际经营者是没有未来可期的。因为没有未来,动机上就希望毕其功于一役,通过尽可能高的业绩承诺一次性拿到高对价,三年对赌期一旦完成就及时抽身,把烂摊子留给上市公司。

因为没有未来,卖方通常要求一次性出售所有股权,上市公司想要分阶段交易降低交易风险和商誉是难之又难。

因为没有未来,投行设计方案时尽可能增加股份支付比例,寄希望于卖方拿到上市公司股票后能与买方利益绑定、共享未来。但实际操作中由于卖方拿到的股票锁定期较短,以及可以通过股权质押等方式提前套现,这一设计的效果并不好。

而分拆上市,真正给了卖方和标的经营者一个未来。

有了这个未来,上市公司并购重组交易方案的核心将是三年后分拆上市的安排。业绩对赌仍然会有,但其重要意义会从舞台中央退到一般化的条款,目的更多在于保证卖方及管理层对标的经营的勤勉尽责,对赌内容也会从单纯的净利润向更多经营指标扩散。卖方没必要一次性出售标的所有股权,更理想的方案是依托上市公司的资源将标的规模进一步做大后独立上市,甚至可以以取得上市公司现金对价再对标的进行增资。

交易方案会更复杂和多元化,对于投行从业者来说亦可有更大的用武之地。

买卖双方都不再有推高标的业绩承诺的冲动,标的股权分步交易成为可能甚至是首选(分拆上市条件将标的董事、高管持股上限从10%提升到30%可谓善莫大焉),高商誉的问题也就迎刃而解。

当然,对于想清楚退出、不需要未来的卖方来说,上市公司就要考虑如何整合的问题了,但这种标的一定是有估值折价的。

较大市值上市公司该给估值溢价

并不是所有上市公司的子公司都可以分拆上市,《分拆上市若干规定》给上市公司设定了最近三年扣非净利润累计6亿的门槛,平均下来就是每年2亿的净利润。

以前,很多卖方更倾向于市值更小的买方,原因一方面是这样的上市公司往往业绩规模较小,并购重组对股价刺激更明显;另一方面卖方也得以在交易完成后拥有对上市公司更大的话语权。

但是在《分拆上市若干规定》推出后,小市值上市公司不符合分拆上市的条件,标的卖给这些上市公司也就失去了未来,而往往小市值上市公司也缺乏整合能力。面对商誉的恐惧下,最终结果就是小市值上市公司丧失了进行大型并购的能力和勇气(借壳除外)。

并购重组,大概率会成为年利润2亿以上的上市公司的专属武器,对于满足这一条件的上市公司不该享受溢价吗?

注册制下的并购相比IPO吸引力大大增强

IPO审核正常化以后,投行在拿到标的的介绍材料之后如果觉得标的质量不错,往往第一反应是“为啥这么好的公司要卖?有IPO硬伤吗?“。这个问题当然也是很多潜在标的大股东首先要考虑的问题,事实上,大多数情况下这又不是一个问题,如果可以IPO,确实还是IPO吧。

没上市的都想上市,但回过头来看这些年上市公司大股东,真挺苦的。减持受到限制,占上市公司便宜是困难的(除非不打算在市场上混了破罐子破摔),为了上市公司发展往往还要做出各种牺牲——上市公司做定增要兜底,员工持股计划要兜底、上市公司设并购基金要兜底,所有上市公司发展风险集中在大股东身上,很多大股东也都因此债务缠身,还不能减持还债。

注册制下,上市公司壳价值逐渐消亡,当上市不再稀缺,当上市公司大股东责任如此之重,当上市公司大股东减持受到如此多的限制。IPO还是并购越来越成为一个真正的问题。而分拆上市放开后,未来上市公司做大股东,标的卖方既享受灵活的减持政策,又不用背负很重的责任,自己也掌控一家上市公司,不也是挺好的选择吗?

“双十二“后一天,证监会公示了23名第十八届发审委增补委员候选人名单,为了迎接注册制,人都备好了。

(本文作者介绍:文艺馥欣资本顾问创始人,华泰联合并购团队早期成员,原华泰联合投行华东区联席负责人。)

本文来源于新浪财经。文章内容属作者个人观点,不代表本公司立场。投资者据此操作,风险请自担。如有侵权请联系删除!